Par Jean-François Habert, Expert Zalis en Finance et Trésorerie

Lorsque le comité éditorial de la newsletter Zalis m’a proposé ce sujet, je dois avouer que ma première réaction a été assez mitigée quant à la pertinence de la question posée : ayant comme tout un chacun étudié dans le passé les mécanismes de base de la finance, j’avais en tête le fameux « effet de levier » selon lequel le rendement des capitaux propres engagés dans le financement d’un investissement est démultiplié par le recours à la dette, à la condition que le taux d’emprunt soit inférieur au rendement du projet. La question semblait au premier regard être réglée au profit du recours à l’endettement. Mais l’était-elle vraiment… ?

Après réflexion, il faut se méfier des théories, par essence très générales, car même si elles sont parfaitement valables dans leur énoncé, il en est différemment de leur application dans la vraie vie. Cette dernière n’étant faite que de cas d’espèces, l’application d’une théorie satisfaisante dans des conditions défavorables peut amener à des catastrophes. Par ailleurs, il ne faut pas oublier que dans le monde réel, le possible prend souvent le pas sur le souhaitable, et qu’en définitive, la prise de décisions en matière de financement d’investissement comme dans les autres domaines, est sujette à une analyse multicritères le plus souvent complexe, et, malheureusement, parfois non exhaustive.

On l’aura deviné, le présent article n’a d’autre ambition que d’aider à se poser les bonnes questions face à des sujets de financements. Ceux-ci vont inévitablement se poser dans le contexte des défis à relever de cette période « post covid » : remboursement des PGE, raccourcissement des chaînes logistiques, voire relocalisations, décarbonation des productions, responsabilité sociale des entreprises, hausse des taux d’intérêts, inflation des coûts, web 3.0…

Nous nous proposons dans un premier temps de poser la problématique en la contextualisant, puis, dans un second temps, essaierons d’y apporter des éléments de réponse.

De quoi s’agit-il ?

Un besoin de financement nait par définition de l’augmentation de l’actif (nouvelles immobilisations, augmentation des stocks et des en-cours Clients) ou d’une diminution du passif (pertes, diminution des en-cours Débiteurs, refinancement de dettes). Remarquons d’ores et déjà que ces événements peuvent être classés en deux catégories :

- Les besoins à caractère « offensif », principalement les investissements dans de nouveaux projets, qui ne sont lancés que s’ils ont une rentabilité propre, et sont donc créateurs de valeur nette ; ils revêtent un caractère optionnel, et sont donc librement décidés ;

- Les besoins à caractère « défensifs », qui ont pour trait commun de relever de la nécessité, elle-même induite par les circonstances passées (maintien de l’outil de production, occurrences de pertes, échéances de dettes…) ou à venir (hausses du BFR…). Les besoins de financement induits ne sont pas créateurs de valeur nette, mais ne sont justifiés que pour éviter une perte de valeur qui obérerait la pérennité de l’entreprise ; ils sont donc subis et contraints.

Cette distinction apparaîtra fondamentale dans le choix du mode de financement, comme nous allons le voir plus loin. Mais au fait, quels sont-ils ?

Des modes de financement multiples…

Pour financer un besoin durable, l’entreprise peut en fait recourir à une boîte à outils finalement assez profonde ; faisons-en un rapide inventaire :

- Le moyen le plus simple est, pour mémoire, de puiser dans sa trésorerie excédentaire… à condition que celle-ci existe…

- Ensuite, l’entreprise peut recourir à des cessions d’actifs, à titre pur et simple si l’actif cédé n’est pas jugé stratégique, ou faire l’objet d’un sale and lease back, s’il a vocation à demeurer au service de l’entreprise, à condition qu’un établissement financier se porte acquéreur du bien ;

- Elle peut également émettre des obligations, convertibles ou non, mais ce mode de financement peut s’avérer coûteux en frais et procédures (toujours),en rémunération (le plus souvent) et dangereux (parfois). De plus, cet outil s’avère être un hybride des deux solutions ci-après. Nous ne nous attarderons donc pas davantage sur le sujet ;

- Le recours à l’endettement bancaire figure naturellement au rang des possibilités, le financement de l’activité étant la raison d’être principale des banques ;

- Enfin, l’entreprise peut choisir de recourir à ses actionnaires, à titre temporaire (par appel en compte courant) ou définitif, par augmentation de capital, cette opération étant elle-même à considérer différemment s’il y a arrivée ou non de nouveaux actionnaires.

Ayant posé qu’il existe un certain nombre d’alternatives à notre question de départ, nous allons pouvoir aborder le fond du sujet : comment choisir entre un recours à l’emprunt et un accroissement des fonds propres ? Abordons les sujets quantitatifs avant de traiter les aspects plus « qualitatifs ».

L’effet de levier : attention aux idées préconçues !…

Faites le test ! Posez-vous et posez à votre entourage la question suivante : Un projet à la rentabilité espérée de 10% est financé pour moitié par un emprunt à 0% d’intérêt sur 10 ans, quelle est la rentabilité des capitaux propres investis ? Vous n’avez bien sûr pas répondu 20%…et vous avez raison ! La réponse, assez contre-intuitive, est de 13 %, car l’amortissement de l’emprunt –souvent oublié- vient grever les cash-flows. L’effet de levier est donc souvent surestimé à tort.

En fait, l’effet de levier dépend de plusieurs facteurs qui peuvent le faire varier dans de très larges proportions, dont les principaux sont :

- Le taux de recours à l’endettement, le taux d’intérêt payé ;

- La règle d’amortissement du capital emprunté, la maturité de l’emprunt ;

- La rentabilité du Projet.

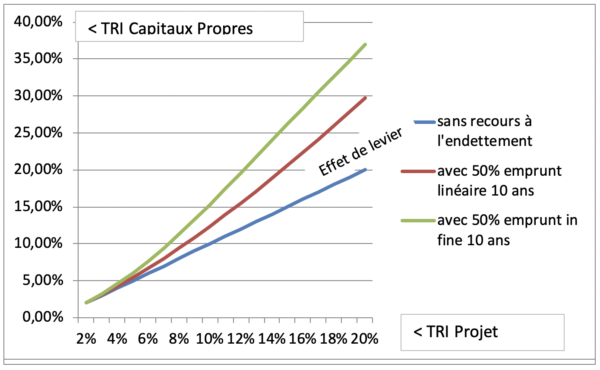

Nous allons brièvement illustrer notre propos avec les 2 graphiques suivants :

Figure 1 : rentabilité des Capitaux propres en fonction du TRI Projet, avec un Emprunt à 2% de taux d’intérêt

Nous voyons sur ce graphe que l’effet de levier augmente logiquement en fonction de la rentabilité intrinsèque du projet. En valeur relative, il tend vers la valeur du levier (2 dans le cas présent d’un financement à 50% par emprunt) quand la rentabilité du projet tend vers l’infini. Par contre, le levier est nul quand le TRI du projet est égal à l’intérêt de l’emprunt, et même négatif en deçà, ce qui nous permet d’énoncer une première recommandation : le recours à l’emprunt pour les projets à caractère « défensif » ne présente aucun intérêt quantitatif.

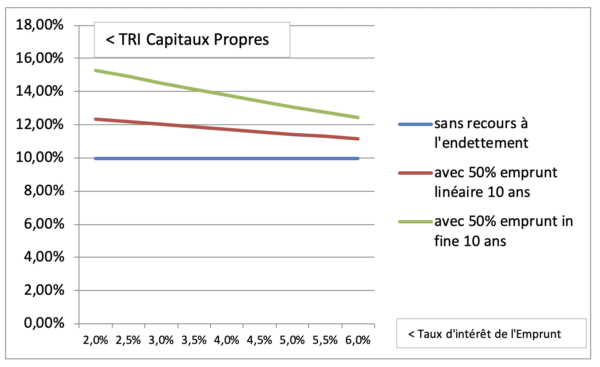

Figure 2 : rentabilité des capitaux propres dans le cas d’un recours à l’emprunt à 10 ans, en fonction du taux d’intérêt, avec TRI Projet de 10 %

Plus que le sens des courbes, c’est leur amplitude en valeur absolue qui est intéressante. Avec un taux d’intérêt de moitié de celui du TRI Projet (5% vs 10 %), le différentiel de TRI sur Capitaux propres n’est qu’un peu supérieur à 4 %, pour un levier de 50%.

S’il est bien entendu que le recours à l’emprunt apporte un avantage quantitatif certain, particulièrement si la maturité de l’emprunt est lointaine, il convient de mettre à présent en regard les éléments « qualitatifs » propres à chaque mode de financement, avant de pouvoir prendre position.

Des éléments non financiers décisifs en maintes circonstances…

Le recours à l’emprunt, nous l’avons vu, permet quand il est possible un meilleur retour sur capitaux propres. Cependant, avant d’opter pour cette solution, il convient de considérer les multiples contraintes imposées par les établissements prêteurs, que nous nous contenterons de lister :

- Les prises de garanties, avec très souvent une caution de l’actionnaire ;

- Les obligations de respecter certains ratios relatifs aux états financiers, les fameux covenants dont le « bris » est souvent générateur d’interminables et très coûteux conflits avec les banques ;

- Les frais et commissions ;

- Les obligations de domiciliation de flux commerciaux ;

- Les pénalités de sortie anticipée ;

- Les assurances obligatoires ;

- Les frais de couverture (swap) ;

- Les impacts sur la structure du Bilan (ratio Endettement sur Capitaux Propres) ;

- L’amputation des flux de free cash flow pendant la période d’amortissement ;

- Les obligations de reporting …

On le voit, la mise en œuvre de concours bancaires à moyen et long termes n’est pas chose aisée et entraîne des obligations sur la durée de l’emprunt…quand tout se passe bien !…

En ce qui concerne le recours aux capitaux propres, il faut impérativement distinguer le recours aux actionnaires déjà présents, de la levée de fonds auprès de nouveaux partenaires. Ce dernier cas, qu’il soit choisi par nécessité ou pour de raisons positives, est plus complexe à mettre en œuvre :

- Il comporte déjà la nécessité de trouver le ou les bons partenaires… ;

- Il nécessite de s’accorder sur la valorisation de l’Entreprise, ce qui suppose travaux, discussions…et coûts…

- Il suppose un accord sur les modalités de gouvernance, et souvent, des pertes partielles ou totales de souveraineté de la part des actionnaires préexistants…

Dans le cas où ce sont les seuls actionnaires existants qui sont sollicités, la problématique, à supposer que ceux-ci puissent bénéficier des liquidités nécessaires, est davantage tournée vers le coût d’opportunité de l’investissement de ces liquidités au titre de l’augmentation de capital. Ces liquidités, qu’elles soient disponibles ou qu’elles soient le fruit de cession, produisaient en effet un certain rendement financier, ou, à tout le moins, étaient susceptibles d’être utilisées dans le cas d’opportunités ultérieures. C’est en toute logique à l’aune du rendement présent ou supposé futur de ces liquidités que sera mesurée l’opportunité d’un recours à une augmentation de capital, sachant que contrairement au cas précédent, cette opération ne pose pas de problèmes de valorisation ou de gouvernance entre associés, sauf si un ou plusieurs actionnaire renonce à souscrire à l’opération.

Après ce très rapide survol des éléments « qualitatifs » de ces différents modes de financements, il nous faut à présent tenter de conclure.

Il apparaît en synthèse que :

- Le nombre des facteurs de décision est important ;

- Le champ des possibles est beaucoup plus réduit que le dénombrement théorique des solutions ;

- Le différentiel de TRI entre recours à l’emprunt et aux capitaux propres peut varier dans de grandes amplitudes, mais est souvent moindre que ce que l’on peut supposer sans calcul précis ;

Dans l’absolu :

- Le recours aux capitaux propres est préférable pour le financement de tous les besoins à caractère contraint ou défensif ;

- Les Investissements de développement, porteurs de valeur ajoutée, doivent naturellement être partiellement financés par emprunt pour bénéficier de l’effet de levier, et préserver les capitaux propres potentiellement mobilisables pour d’autres opportunités ou la constitution de marges de confort ou de sécurité.

En pratique :

Les choix sont souvent contraints par la situation propre aux différents acteurs, actionnaires et dirigeants, ainsi qu’aux exigences des banques. Il reste néanmoins souvent une latitude de choix aux dirigeants quant au mode de financement à adopter… ce qui justifie fort opportunément nos précédents développements.

Enfin, nous recommandons d’étudier l’éventualité d’avances en compte courant des actionnaires, qui représente en de nombreux points « le meilleur des deux mondes », pour utilement compléter le recours à l’emprunt et aux fonds dans la recherche du bon « cocktail » de financement, celui qui en définitive, permettra à l’entreprise de minimiser son risque et à l’actionnaire d’optimiser son retour.